A todos nos ha pasado. Revisas tu estado de cuenta o el saldo de tu tarjeta y , de pronto sufres un microinfarto: los números no te cuadran y hay gastos que estás completamente seguro que no hiciste. Empieza entonces la angustia y el calvario con tu banco, en donde tienes que demostrar que no fuiste tú quien realizó esa operación. Y, las más de las veces, resulta una misión fallida. Ni cómo recuperar lo que perdiste.

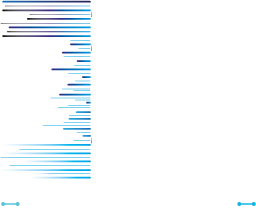

El año pasado, los bancos abonaron a sus clientes apenas uno de cada tres pesos reclamados por posibles fraudes o robo de identidad, pues de un total de 31 mil 500 millones, sólo regresaron 10 mil 796 millones de pesos.

La Corte al rescate

En caso de que llegues a enfrentarte a un problema de este tipo, te tenemos una buena noticia. Un criterio poco conocido de la Suprema Corte de Justicia de la Nación señala que cuando demandas la nulidad de una operación, en caso de que alguien haya usado tu número de identificación personal o NIP, la obligación de probar que efectivamente hayas sido tú quien realizó la compra es del banco.

La Corte consideró que la institución bancaria cuenta con más y mejor información para ofrecer pruebas que demuestren que fue el propio usuario quien realizó las operaciones.

Pero, no sólo es un tema de información, sino de seguridad. El Máximo Tribunal también estimó que los bancos están obligados a garantizar la seguridad en todas sus operaciones, al contar con dispositivos y mecanismos específicos para ello.

Es decir, que le toca al banco probar que siguió todos los procedimientos, previamente acordados con el usuario según su contrato, para verificar que no haya habido algún agente externo que haya suplantado a la persona.

Robo de identidad: sigue siendo una pesadilla

En 2018, con objeto de aumentar la seguridad de las transacciones bancarias, el Banco de México publicó en el Diario Oficial de la Federación nuevas disposiciones que obligaban a incorporar la confirmación de la transacción comercial con los cuatro dígitos del Número de Identificación Personal (NIP), que suele usarse al momento de sacar efectivo de un cajero automático, en el uso de tarjetas de crédito y débito.

Sin embargo, la medida no es suficiente. En el ámbito financiero, el robo de identidad se configura al abrir cuentas a nombre del defraudado, apoderarse de una cuenta existente y crear una identidad falsa para cometer fraudes.

Según el Instituto Nacional de Transparencia, Acceso a la Información y Protección de Datos Personales (INAI), México ocupa el segundo lugar en América Latina en cuanto a robo de identidad, lo que representa pérdidas de 5 mil millones de pesos anuales.

Datos de la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (CONDUSEF), indican que en los primeros 3 meses de este año las reclamaciones a los bancos por posibles fraudes, robo de identidad o banca electrónica llegaron a 1 millón 65,334 casos, lo que representó el 74.5% de las quejas de los clientes.

Estos son los consejos de la CONDUSEF para evitar el robo de identidad:

- Antes de firmar o realizar cualquier tipo de transacción, asegúrate que la institución financiera esté debidamente registrada.

- No entregues documentos personales ni datos bancarios. Mucho menos des información ni realices operaciones a través de Facebook, WhatsApp o cualquier otra red social.

- No firmes ningún documento antes de leerlo completa y detalladamente.

- No proporciones dinero antes del otorgamiento de un crédito, ya sea por concepto de seguro, comisión o gestión del crédito.

- Si utilizas internet como medio de contacto, asegúrate de verificar la información, así como que la página de internet sea una página segura que use un protocolo de seguridad (https://) y que efectivamente corresponda a la institución financiera que quieres contactar.